Смена приоритетов

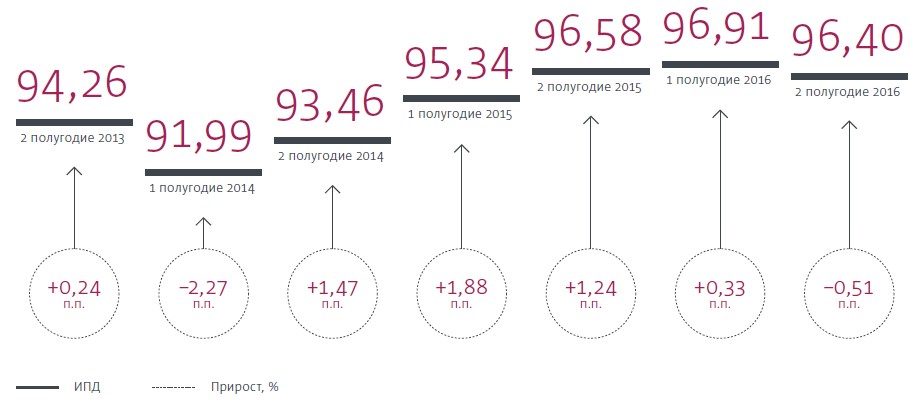

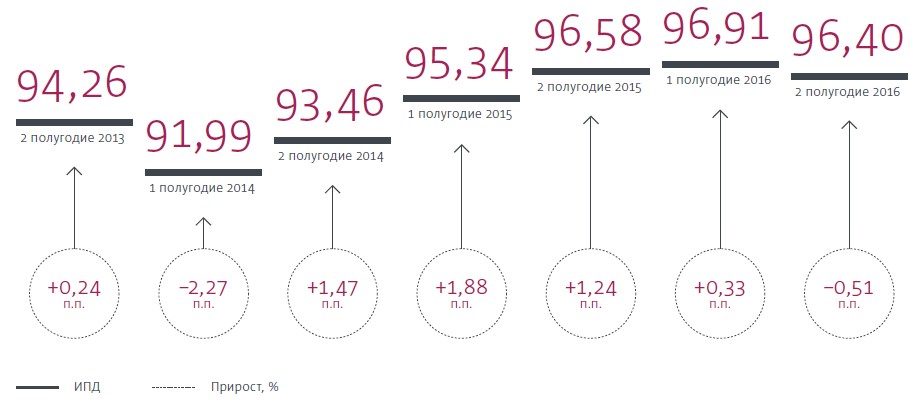

Факторинговая компания НФК подготовила четвертый отчет о платежной дисциплине коммерческих организаций, реализующих товары и оказывающих услуги на условиях отсрочки платежа. По итогам второго полугодия 2016 года Индекс платежной дисциплины НФК (ИДП) составил 96,4, что на 0,51 пп. ниже предыдущего значения.

Начиная со 2-го полугодия 2014 года ИПД постоянно рос, но уже в предыдущем расчете мы предсказывали изменение тренда. И вот впервые за 2 года значение Индекса снизилось, что говорит о смене приоритетов поставщиков: управление рисками и дебиторской задолженностью отходят на второй план на фоне острой потребности наращивать продажи.

Снижение Индекса - это позитивный сигнал, который подтверждает официальные итоги второго полугодия 2016 года. Вопреки негативным прогнозам, экономика России смогла «пережить» падение стоимости нефти и адаптироваться к новым условиям: замедлились темпы снижения ВВП и роста инфляции. К сожалению, пока остается открытым вопрос падения доходов населения – это препятствует увеличению платежеспособного спроса и ставит под сомнение планы поставщиков по росту продаж в количественном выражении.

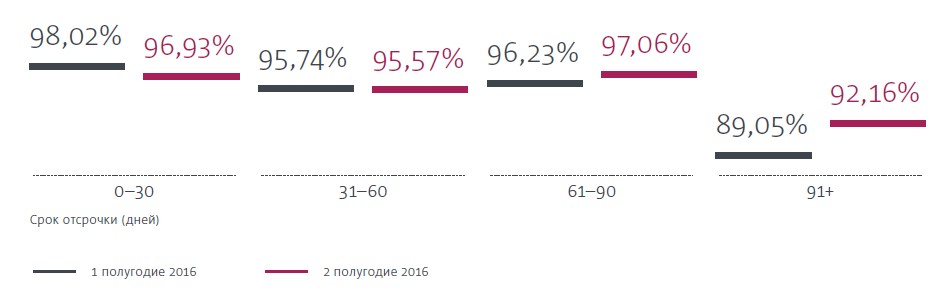

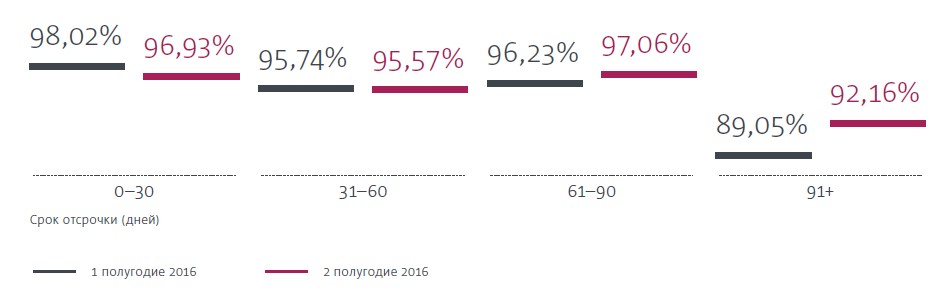

На платежную дисциплину помимо общеэкономических событий влияют и другие факторы: отрасль поставщика и покупателя, регион, в котором находится покупатель и даже фактический срок отсрочки платежа, который зафиксирован в договоре поставки/оказания услуг. По итогам 2 полугодия 2016 года самыми дисциплинированными показали себя компании, которые закупают товар с отсрочкой до 61-90 дней (см. рис 2). Так как такой срок коммерческого кредита считается достаточно длительным, эти договора обычно находятся на «особом контроле» у поставщиков. Это приносит свои плоды: доля вовремя оплаченных поставок по этой группе договоров выросла до 40,5% (против 36,3% в предыдущем периоде).

В то же время у лидеров первого полугодия – дебиторов, чьи поставщики дают отсрочку до 30 дней – наблюдается ухудшение платежной дисциплины. Доля допустимых просрочек, которые носят технический характер, снизилась, а просрочка свыше 31 дня выросла до 10,14% по сравнению с 5,84% полгода назад, причем наибольший «вклад» в снижение индекса по этой группе договоров внесли покупатели, представляющие отрасль «Продукты питания». Это говорит о росте лояльности поставщиков к просрочкам тех клиентов, которым они предоставляют коммерческий кредит. Хуже всего дела с оплатами обстоят по договорам с отсрочкой платежа свыше 90 дней. Доля вовремя оплаченных поставок по таким договорам составляет всего 19,6% - это самое низкое значение среди всех анализируемых групп договоров.

Индекс платежной дисциплины

Индекс платежной дисциплины - индикатор, позволяющий оценить динамику качества платежной дисциплины хозяйствующих субъектов, закупающих товар или пользующихся услугами на условиях отсрочки платежа. Индекс строится на основании анализа даты фактического платежа по контракту (период просрочки), как показателя, характеризующего финансовую устойчивость предприятия.

НФК – самый опытный игрок российского рынка факторинга, ведущий свою деятельность с 1999 года, лидер по количеству обслуживаемых дебиторов на российском рынке факторинга. По данным Ассоциации факторинговых компаний (АФК) по итогам 2016 года НФК приняла на обслуживания поставки в адрес 7 757 дебиторов (56,7% от общего количества дебиторов). Работа с таким количеством покупателей позволяет накопить достаточный объем статистики оплат поставок на условиях отсрочки платежа. В свою очередь, эта информация дает возможность НФК оценивать изменения платежной дисциплины хозяйствующих субъектов, рассчитав ИПД, как показатель эффективности политики риск-менеджмента и качества работы с дебиторской задолженностью.

Порядок и периодичность расчета индекса

В выборку включены поставки, переданные во втором полугодии 2016 года НФК клиентами для получения факторинговых услуг со сроком оплаты по договору в этом же периоде.

Все поставки делятся на категории в зависимости от срока просрочки. Далее мы исходим из предположения, что чем больше срок просрочки, тем хуже платежная дисциплина и финансовое состояние контрагента. Так, просрочка сроком до 15 дней чаще всего носит технический характер и вряд ли свидетельствует об ухудшении финансового состояния. При этом просрочка свыше 120 дней говорит либо о серьезных финансовых проблемах, либо о реализации мошеннических схем. Исходя из этих предположений, каждой категории просрочки присваивается вес и затем рассчитываем агрегированный индекс.

Индекс рассчитывается два раза в год – в январе и июле.

Начиная со 2-го полугодия 2014 года ИПД постоянно рос, но уже в предыдущем расчете мы предсказывали изменение тренда. И вот впервые за 2 года значение Индекса снизилось, что говорит о смене приоритетов поставщиков: управление рисками и дебиторской задолженностью отходят на второй план на фоне острой потребности наращивать продажи.

Рис.1. Значение и динамика ИПД, 2013-2016гг

Снижение Индекса - это позитивный сигнал, который подтверждает официальные итоги второго полугодия 2016 года. Вопреки негативным прогнозам, экономика России смогла «пережить» падение стоимости нефти и адаптироваться к новым условиям: замедлились темпы снижения ВВП и роста инфляции. К сожалению, пока остается открытым вопрос падения доходов населения – это препятствует увеличению платежеспособного спроса и ставит под сомнение планы поставщиков по росту продаж в количественном выражении.

На платежную дисциплину помимо общеэкономических событий влияют и другие факторы: отрасль поставщика и покупателя, регион, в котором находится покупатель и даже фактический срок отсрочки платежа, который зафиксирован в договоре поставки/оказания услуг. По итогам 2 полугодия 2016 года самыми дисциплинированными показали себя компании, которые закупают товар с отсрочкой до 61-90 дней (см. рис 2). Так как такой срок коммерческого кредита считается достаточно длительным, эти договора обычно находятся на «особом контроле» у поставщиков. Это приносит свои плоды: доля вовремя оплаченных поставок по этой группе договоров выросла до 40,5% (против 36,3% в предыдущем периоде).

Рис. 2. ИПД в разрезе отсрочки, указанной в договоре поставки

В то же время у лидеров первого полугодия – дебиторов, чьи поставщики дают отсрочку до 30 дней – наблюдается ухудшение платежной дисциплины. Доля допустимых просрочек, которые носят технический характер, снизилась, а просрочка свыше 31 дня выросла до 10,14% по сравнению с 5,84% полгода назад, причем наибольший «вклад» в снижение индекса по этой группе договоров внесли покупатели, представляющие отрасль «Продукты питания». Это говорит о росте лояльности поставщиков к просрочкам тех клиентов, которым они предоставляют коммерческий кредит. Хуже всего дела с оплатами обстоят по договорам с отсрочкой платежа свыше 90 дней. Доля вовремя оплаченных поставок по таким договорам составляет всего 19,6% - это самое низкое значение среди всех анализируемых групп договоров.

Индекс платежной дисциплины

Индекс платежной дисциплины - индикатор, позволяющий оценить динамику качества платежной дисциплины хозяйствующих субъектов, закупающих товар или пользующихся услугами на условиях отсрочки платежа. Индекс строится на основании анализа даты фактического платежа по контракту (период просрочки), как показателя, характеризующего финансовую устойчивость предприятия.

НФК – самый опытный игрок российского рынка факторинга, ведущий свою деятельность с 1999 года, лидер по количеству обслуживаемых дебиторов на российском рынке факторинга. По данным Ассоциации факторинговых компаний (АФК) по итогам 2016 года НФК приняла на обслуживания поставки в адрес 7 757 дебиторов (56,7% от общего количества дебиторов). Работа с таким количеством покупателей позволяет накопить достаточный объем статистики оплат поставок на условиях отсрочки платежа. В свою очередь, эта информация дает возможность НФК оценивать изменения платежной дисциплины хозяйствующих субъектов, рассчитав ИПД, как показатель эффективности политики риск-менеджмента и качества работы с дебиторской задолженностью.

Порядок и периодичность расчета индекса

В выборку включены поставки, переданные во втором полугодии 2016 года НФК клиентами для получения факторинговых услуг со сроком оплаты по договору в этом же периоде.

Все поставки делятся на категории в зависимости от срока просрочки. Далее мы исходим из предположения, что чем больше срок просрочки, тем хуже платежная дисциплина и финансовое состояние контрагента. Так, просрочка сроком до 15 дней чаще всего носит технический характер и вряд ли свидетельствует об ухудшении финансового состояния. При этом просрочка свыше 120 дней говорит либо о серьезных финансовых проблемах, либо о реализации мошеннических схем. Исходя из этих предположений, каждой категории просрочки присваивается вес и затем рассчитываем агрегированный индекс.

Индекс рассчитывается два раза в год – в январе и июле.

Читайте также

Группа ВТБ завершила объединение пенсионных фондов

ВТБ Пенсионный фонд завершил реорганизацию в форме присоединения к нему НПФ «Открытие»

Оплачиваете налоги или подаете декларацию, делайте это без участия мошенников

Управляющий Отделением Красноярск Банка России Сергей Журавлев рассказал о схеме с письмами из «налоговой»

Объем подлежащих страхованию банковских вкладов с начала года вырос на 5,4%

Общий объем подлежащих страхованию средств на банковских вкладах увеличился за январь — март 2024 года на 5,4%

Дальневосточный банк вошёл в число крупнейших финансовых учреждений по сумме кредитов физлиц

Дальневосточный банк вошёл в ТОП-55 крупнейших финансовых учреждений по сумме кредитов клиентов-физических лиц

Банк «Левобережный» вошёл в топ-20 крупнейших банков по сумме качественных займов ИП

По итогу I квартала 2024 года банк «Левобережный» занял 16 место в рейтинге крупнейших банков по сумме качественных займов ИП

ВТБ автоматизировал 80% обращений клиентов на Бизнес Платформе ВТБ

Более 80% обращений клиентов в цифровой экосистеме ВТБ для бизнеса закрывает чат-бот без участия специалиста

Силуанов назвал, когда Минфин обсудит с Думой изменение налоговой системы

Силуанов: Минфин обсудит с парламентом налоговую реформу на следующей неделе

Верховный суд решил, что граждане могут зарабатывать на ошибочном курсе валют

Это решение может повлиять на всю правоприменительную практику

Россия использовала скопившиеся миллиарды рупий

В апреле российские финорганизации просили Индию разрешить инвестировать «зависшие рупии» в ценные бумаги страны

ЦБ оштрафовал Тинькофф Банк, МТС Банк и «Открытие»

Банк России 7 мая вынес постановления о привлечении к административной ответственности Тинькофф Банка, МТС Банка и банка «Открытие»